Querverweis zu den Grundsätzen der Zusammenarbeit mit Eltern als BildungspartnerInnen

Die Grundsätze der Zusammenarbeit mit Eltern als BildungspartnerInnen finden Sie im Kapitel 3.1.2 des Infohandbuches FB Betrieb:

P:\public_Betrieb\03_BildungspartnerInnenschaft\3_1_mit_Obsorgeberechtigten\3_1_2_Grundsaetze_Eltern _als_BildungspartnerInnen.pdf

Honorar für Vortragende

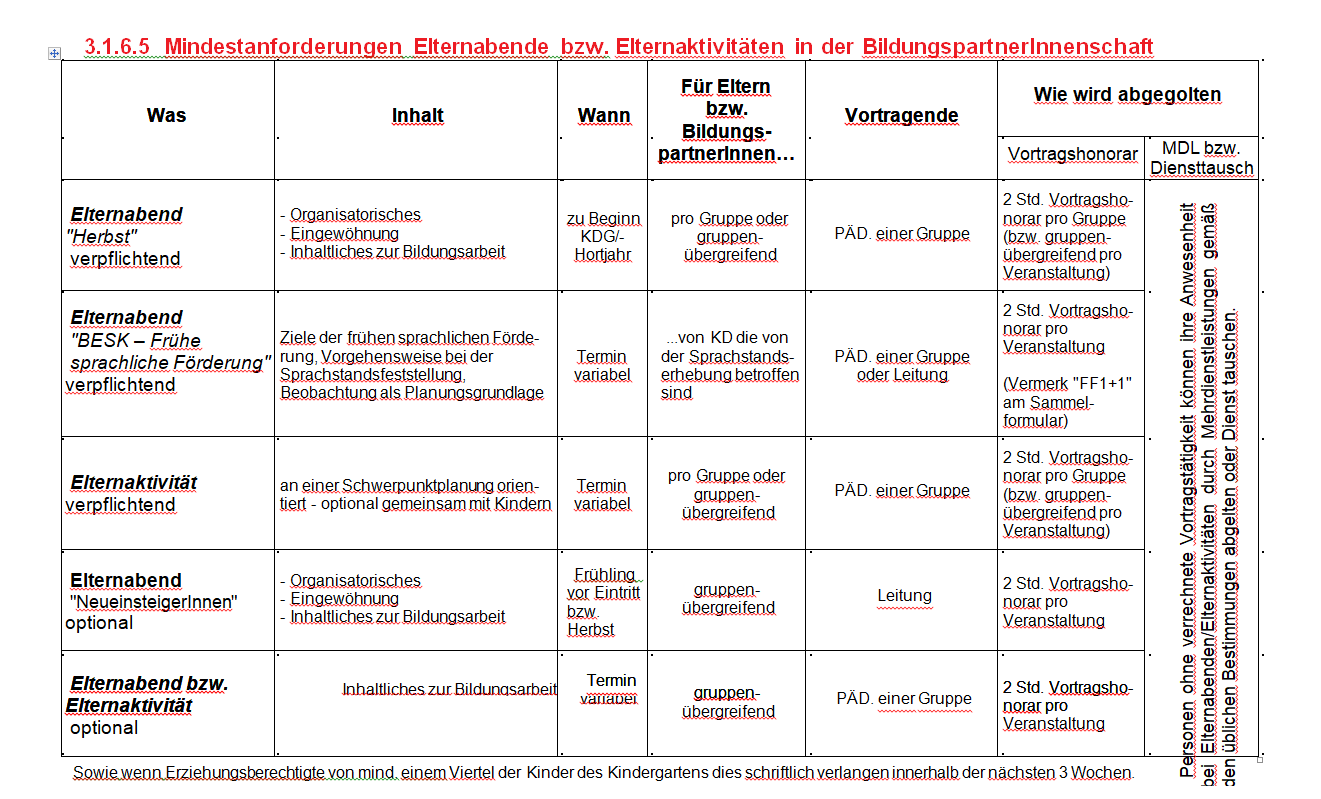

Das Honorar für Vortragsleistungen bei Elternabenden bzw. Elternaktivitäten wird mit der Kennzahl 7955 über das Sammelformular abgerechnet. Bei Elternabenden zu Frühen sprachliche Förderung wird am Sammelformular zusätzlich zur Kennzahl „FF 1+1“ vermerkt.

Abgeltung von Mehrdienstleistungen (MDL) bzw. Diensttausch

Personen ohne verrechnete Vortragstätigkeit können ihre Anwesenheit bei Elternaben- den/Elternaktivitäten durch Mehrdienstleistungen gemäß den üblichen Bestimmungen abgelten oder Dienst tauschen.

Eintrag in die Liste der stattgefundenen Elternaktivitäten

Informationen über durchgeführte Elternabende bzw. Elternaktivitäten werden in die Liste „Zusammenarbeit mit BildungspartnerInnen“ in den jeweiligen Bezirksvernetzungsordner eingetragen.

Auszug aus dem Wiener Kindergartengesetz (WKGG) – Gesetzlicher Auftrag

- 4. (1) Innerhalb eines Arbeitsjahres, das sich vom ersten Montag im September bis zu Beginn des nächs-

ten Arbeitsjahres erstreckt, ist mindestens eine gemeinsame Beratung zwischen den Fachkräften des Kin-

dergartens und den Erziehungsberechtigten der Kinder durchzuführen (Elternabend).

(2) Wenn die Erziehungsberechtigten von mindestens einem Viertel der Kinder des Kindergartens dies

schriftlich verlangen, ist von der Leitung des Kindergartens für einen Zeitpunkt innerhalb der nächsten drei

Wochen ein Elternabend einzuberufen.

(3) Die Erziehungsberechtigten können bei der Leitung, bei den Fachkräften und bei der Trägerin oder beim

Träger des Kindergartens Vorschläge, Wünsche und Beschwerden anbringen. Werden diese nicht bei der

Leitung eingebracht, so ist diese unverzüglich davon in Kenntnis zu setzen. Die Leitung hat das Vorbringen

zu prüfen und die Erziehungsberechtigten über das Ergebnis zu informieren.

(4) Über die Bestimmungen des § 4 sind die Erziehungsberechtigten von der Trägerin oder vom Träger des Kindergartens in geeigneter Form zu informieren.

https://www.ris.bka.gv.at/GeltendeFassung.wxe?Abfrage=LrW&Gesetzesnummer=20000263